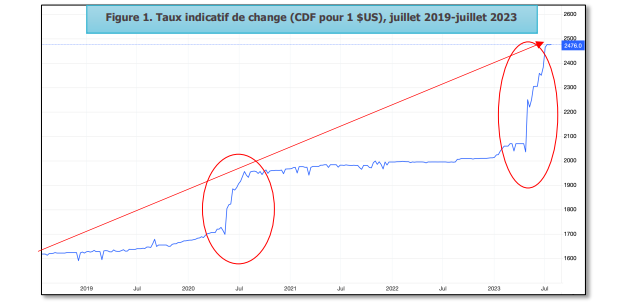

Le 27 juillet 2019, le dollar américain valait 1 615,4 CDF. Le 24 juillet 2023, le même dollar s’est échangé à 2 476 CDF. Sur les cinq dernières années, la monnaie nationale a donc perdu 34,75% de sa valeur par rapport à la devise américaine. Sur la Figure 1, on peut bien voir le renchérissement du dollar américain en CDF, avec deux périodes caractéristiques, la première allant de juillet 2019 à juillet 2020 et la deuxième, d’août 2022 à fin juillet 2023, avec une forte accélération à partir de janvier 2023.

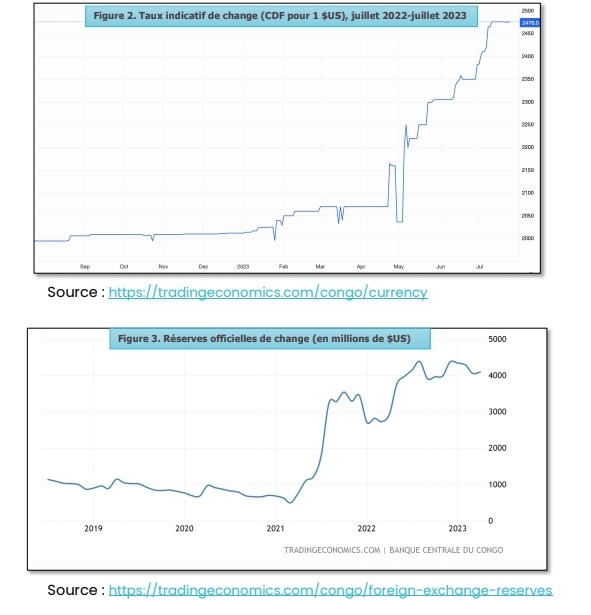

La phase actuelle de dépréciation accélérée est mieux illustrée dans la Figure 2. La monnaie nationale s’est dépréciée de 16,6% entre le 3 mai et le 24 juillet 2023. Cette évolution contraste avec la bonne tenue des réserves officielles de change qui se sont substantiellement accrues depuis la mise en œuvre du programme macroéconomique soutenu par le FMI (Figure 3).

Les réserves de change représentent désormais entre 9 et 10 semaines d’importations, un niveau record sur les quarante dernières années. Une telle évolution négative de la valeur extérieure de la monnaie nationale ne peut être que le résultat de chocs. Dans le cas précis, il s’agit de chocs à la fois externes et internes.

Chocs externes

Comme la plupart des économies du monde, la RDC a subi le double choc de l’appréciation du dollar américain et du choc des termes de l’échange.

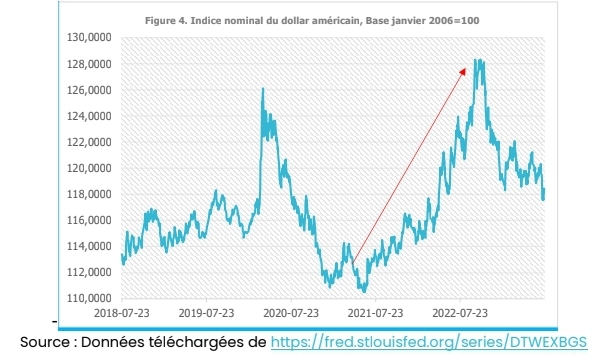

Le dollar américain a entamé, à partir de mai 2022, sa plus forte ascension sur toutes les autres monnaies du monde, soit un taux moyen d’appréciation de 12% sur toute l’année (Figure 4). Le renchérissement du dollar est consécutif à deux événements : i) la politique monétaire agressive de la banque centrale américaine qui avait relevé ses taux directeurs avant toutes les autres banques centrales pour contrer l’inflation galopante aux Etats-Unis ; et ii) le statut de monnaie-refuge dont le dollar jouit depuis le déclenchement de la guerre entre la Russie et l’Ukraine. Le relèvement des taux de la Federal Reserve Bank a créé un différentiel des taux d’intérêt en faveur des places américaines. Au même moment, le réflexe de prudence pousse les investisseurs à préférer les actifs libellés en dollar américain. La demande additionnelle de la devise américaine qui en résulte explique l’appréciation du dollar.

Source : Données téléchargées de https://fred.stlouisfed.org/series/DTWEXBGS

L’appréciation du dollar affecte toute l’économie mondiale. Plus particulièrement, elle a un lien direct avec l’inflation dans les pays dépendant des importations, ce qui est le cas de la RDC pour les produits pétroliers et les produits alimentaires. Selon certaines estimations1 , lorsque le dollar s’apprécie de 10%, il en découle 1% d’inflation supplémentaire dans les pays importateurs de biens facturés en dollars. Après avoir atteint la parité avec l’euro (1$=1€), le dollar a certes entamé une phase descendante depuis fin 2022 mais, à cause du décalage dans la transmission du choc de l’année dernière, cet effet se fait encore sentir dans l’économie congolaise.

Le choc des termes de l’échange

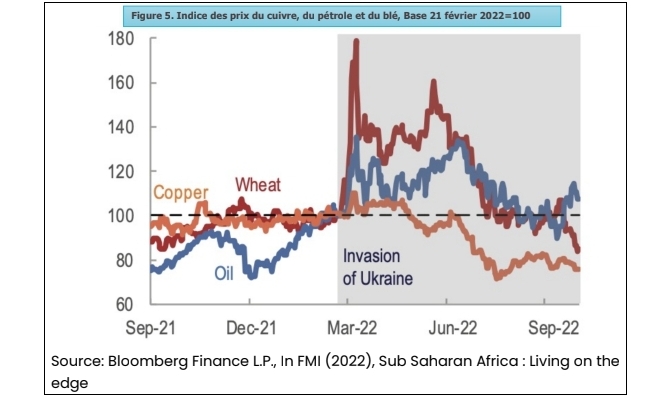

L’invasion russe de l’Ukraine a entraîné l’augmentation des prix du pétrole et des céréales, alors même que l’incertitude causée par la guerre et la mollesse de la reprise dans les grandes économies (notamment la Chine) a causé la chute des prix des métaux (Figure 5). Ces deux phénomènes combinés se sont traduits par la détérioration des termes de l’échange.

Pour l’économie congolaise, la détérioration des termes de l’échange se traduit par une demande accrue des devises étrangères pour faire face aux importations plus onéreuses, alors que les rentrées des devises étrangères subissent le contrecoup de la baisse des cours du cuivre et du cobalt.

Chocs internes

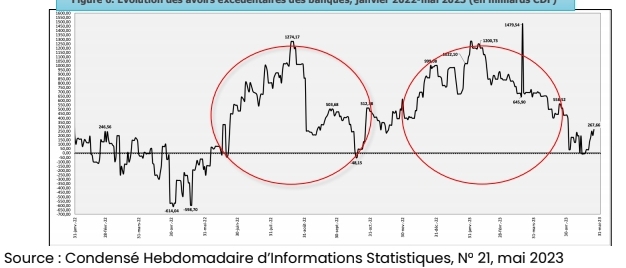

Sur le plan interne, les défis sécuritaires et humanitaires ont fait accroître le niveau des dépenses exceptionnelles qui ont représenté 14% de l’ensemble des dépenses de l’exercice en cours à fin mai 2023. La non stérilisation des liquidités générées par ces dépenses intempestives a fait exploser les avoirs excédentaires des banques commerciales (c’est-à-dire la différence entre les comptes courants des banques et les avoirs mis en réserve obligatoire auprès de la banque centrale). La Figure 6montre les deux périodes (août 2022 et mars 2023) pendant lesquelles les avoirs excédentaires ont atteint près de 1% du PIB, ce qui se traduit par une augmentation de la monnaie-banque centrale (la base monétaire) qui à son tour exerce des pressions sur le taux de change.

Source : Condensé Hebdomadaire d’Informations Statistiques, N° 21, mai 2023

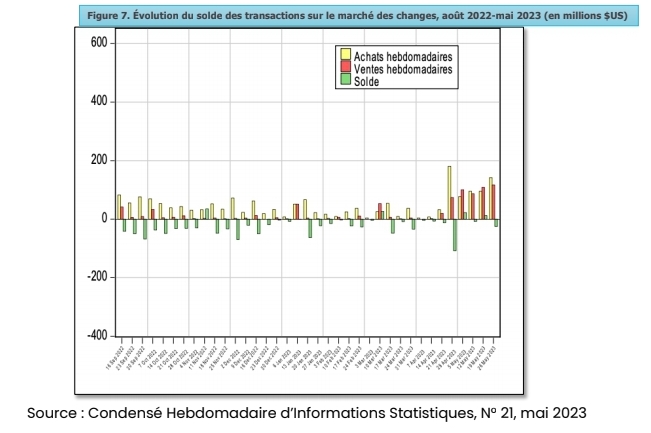

On peut voir sur la Figure 7 que le marché des changes est resté demandeur (les achats sont supérieurs aux ventes) sur toute la période. Tant que cette situation va perdurer, les seules interventions de la BCC sur le marché des changes ne suffiront pas pour stabiliser le marché.

Source : Condensé Hebdomadaire d’Informations Statistiques, N° 21, mai 2023 Figure 6.

Évolution des avoirs excédentaires des banques, janvier 2022-mai 2023 (en milliards CDF) 022=100*

Figure 7. Évolution du solde des transactions sur le marché des changes, août 2022-mai 2023 (en millions $US) 022=100*

Toutes ces évolutions ont eu pour résultat l’accélération de la hausse des prix intérieurs. En glissement annuel, le taux d’inflation a atteint 13,1% en décembre 2022 et 16,9% en mars 2023, alors que la cible fin période est de 12,3%. Les produits dont les prix ont le plus augmenté sont les biens alimentaires, les articles d’habillement, le logement, l’eau et l’énergie, et les transports.

L’alerte du Fonds Monétaire International

A la fin du premier trimestre 2023, le FMI avait alerté les pays d’Afrique subsaharienne sur les risques des perturbations des taux de change. Dans sa note d’analyse d’avril2 , le FMI rappelait que la plupart des monnaies s’étant affaiblies en 2022 par rapport au dollar américain qui est la monnaie de facturation des importations et de la dette extérieure, les pays d’Afrique subsaharienne allaient vivre des pressions sur leurs taux de change. Notant qu’il serait difficile pour les pays africains de résister à ces pressions, le FMI recommandait de ne pas se limiter aux interventions des banques centrales, mais plutôt d’ajuster les politiques macroéconomiques en tenant compte de la nature des chocs affectant l’économie, de caractéristiques spécifiques au pays, de la position fiscale, et du niveau et de la composition de la dette publique. Le Cadre d’Action Intégré3 offre un menu de politiques avec lequel le FMI entend assister les pays africains qui doivent naviguer dans les étroites marges de manœuvre que leur laisse un environnement économique global de plus en plus incertain. Ce cadre recommande quatre priorités aux pays d’Afrique subsaharienne :

1) La lutte contre l’insécurité alimentaire ;

2) L’adaptation aux politiques monétaires restrictives dans les pays développés4 ;

3) La consolidation des finances publiques pour tenir compte du durcissement des conditions de financement ; et

4) La préservation des chances d’une croissance économique durable.

Dans ce menu, la RDC apparaît comme un pays qui doit accorder une importance ultime à la sécurité alimentaire car le pays est l’un des plus affectés au monde par ce fléau. Les biens alimentaires réagissent de manière très élastique aux perturbations du taux de change. Sur les autres piliers, dans le cadre des revues du programme macroéconomique en cours, le FMI a régulièrement conseillé au gouvernement congolais :

- De procéder avec prudence au resserrement monétaire, l’objectif devant être de garder les taux d’intérêt réels sur les titres BCC positifs de manière à faciliter l’absorption des liquidités excédentaires des banques en CDF et ainsi réduire les pressions sur le taux de change. Le FMI estime que la gestion de la liquidité par le volume et les conditions de rémunération des bons BCC, associée à la politique des réserves obligatoires et à l’accumulation des réserves de change, doit primer sur les interventions de la BCC sur le marché de change5.

- De poursuivre une politique budgétaire prudente afin de maintenir le déficit budgétaire intérieur à moins de 1% du PIB (poursuite des efforts de mobilisation des recettes, amélioration de la qualité de la dépense publique de manière à ne pas préjudicier les dépenses d’investissement public et à disposer de marges de manœuvre pour assister les populations défavorisées tout en faisant face aux dépenses sécuritaires).

Le rappel de ces éléments est important parce qu’il permet de comprendre l’attitude des autorités pendant les semaines au cours desquelles les Congolais ont exigé de l’action de leur part pour arrêter la chute du franc congolais. Pour la BCC qui est consciente de sa faible capacité d’intervention et de difficultés d’achat des devises, l’accumulation des réserves domine l’intervention sur le marché des changes6. Il faut d’ailleurs souligner que lors de la quatrième revue du programme, la BCC qui n’avait pas atteint le critère de réalisation quantitatif relatif au plancher sur les variations des réserves internationales nettes de la BCC à fin mars 2023 (contre une cible de 100 millions US$, la réalisation a été de -324 millions US$) a sollicité la révision à la baisse de la cible à fin juin, de 430 à 250 millions US$. En même temps, la banque centrale a été moins agressive dans sa politique de taux d’intérêt (le taux directeur a été progressivement augmenté, de 7,5 à 8,25% en novembre 2022, de 8,25 à 9% le 22 mars, puis de 9 à 11% le 19 juin 2023). On peut lire dans le document de la quatrième revue : « La BCC s’est engagée à de nouvelles hausses de son taux directeur et à utiliser des instruments quantitatifs pour gérer la liquidité. Cette approche, conjointement avec des effets de base favorables, devrait ramener l’inflation à l’objectif de 7% d’ici à fin 2024, en l’absence de chocs. »

Pendant la même période, le gouvernement n’a procédé ni à la révision du budget 2023 pour l’adapter aux conditions réelles d’exécution, ni à mettre en œuvre un véritable plan d’assainissement des dépenses pour tenir compte de l’évolution des recettes (excepté la mesure de suspension du paiement de la dette intérieure prise début février 2023). Le manque de coordination entre le Trésor et la BCC a laissé éclater les pressions qui ont conduit à la dépréciation accélérée de la monnaie nationale entre juin et juillet 2023. Ce manque de coordination qui n’a pas pu trouver solution au niveau du Premier ministre a nécessité l’intervention du Président de la République qui a convoqué une réunion extraordinaire le 17 juillet 2023, réunion à l’issue de laquelle les mesures suivantes ont été prises :

1) La poursuite, par la Banque Centrale du Congo, des interventions sur le marché de change et la prise par elle de toute autre mesure de politique monétaire requise, notamment en rapport avec le coefficient de réserves obligatoires ;

2) La consolidation de la gestion rigoureuse des finances publiques, en exécutant prioritairement les dépenses publiques essentielles et en réduisant l’effet d’éviction des dépenses exécutées par la procédure d’urgence ;

3) L’interdiction du paiement des dépenses publiques en espèces aux guichets de la Banque Centrale du Congo ;

4) L’encadrement, par le secteur bancaire, des opérations de change effectuées par les bureaux de change, lesquelles opérations doivent être compatibles avec leur capacité réelle ;

5) Le renforcement des mesures de rapatriement de devises et la concertation entre la Banque Centrale du Congo et les opérateurs du secteur minier pour le rachat éventuel d’une quotité de devises ainsi rapatriées ;

6) La retenue immédiate et à la source, par le Trésor Public, de la TVA pour les fournisseurs et prestataires de l’État lors des paiements de leurs factures ;

7) L’encadrement de la taxation d’office des entreprises n’ayant pas fait leurs déclarations fiscales par le Ministre des Finances assisté par l’Inspection Générale des Finances ;

et 8) Le paiement de tous les impôts, taxes, redevances et droits dus à l’État en Franc Congolais.

Ces mesures peuvent être regroupées en trois catégories : i) les mesures monétaires classiques qui sont du ressort de la BCC ; ii) les mesures visant à accroître les recettes publiques et pour lesquelles l’intervention de l’Inspection Générale des Finances a été sollicitée et celles visant à améliorer la qualité des dépenses publiques ; et iii) les mesures visant à lutter contre les pratiques spéculatives qui sont supposées exacerber la dépréciation du franc.

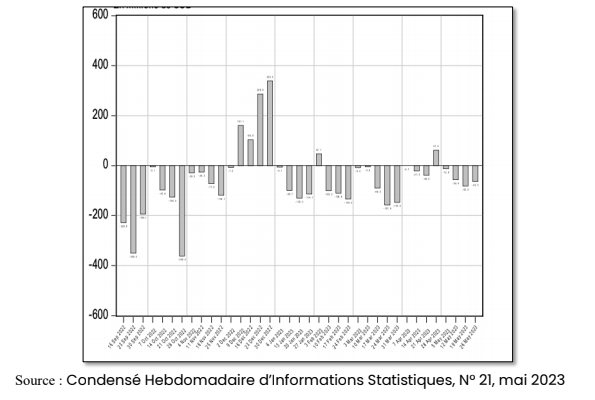

Que peut-on attendre de ces mesures ? Certes, le 20 juillet 2023, la BCC est intervenue à concurrence de 150 millions US$, un niveau trois fois supérieur à celui de sa précédente intervention au mois de juin. La réaction du marché a été quasi immédiate, mais il est invraisemblable que la BCC maintienne longtemps ce niveau d’intervention. Il n’en résulterait que des difficultés supplémentaires pour réaliser les objectifs lui assignés dans le programme appuyé par le FMI. Le plus urgent me semble être le rétablissement d’une coordination plus étroite entre les deux pans budgétaire et monétaire de la politique macroéconomique. C’est les dépenses budgétaires accélérées qui ont créé les pics de réserves excédentaires que la banque centrale n’a pas pu éponger. Ainsi, par exemple, en janvier 2023, la BCC n’a pu émettre des bons qu’à concurrence de 14% du niveau des liquidités excédentaires sur le marché. Par ailleurs, le solde négatif du budget en devises du Trésor (Figure 8) est une preuve supplémentaire de cette faible coordination.

Quelles leçons tirer ? Pour l’opinion, et ce n’est que justice, le taux du dollar en CDF doit baisser. Mais, le plus important, c’est d’y arriver en s’attaquant aux vraies causes et en procédant de la manière la plus judicieuse sans que les arbitrages politiques ne poussent à des mesures de court terme qui mettront à mal la poursuite du programme macroéconomique. Le plus difficile, en cette période où le Trésor va devoir faire face à de pressantes sollicitations par la CENI et l’armée, est de maintenir une gestion plus prudente des dépenses sans sacrifier les transferts aux provinces et les investissements publics. Sur la base des éléments présentés dans cette note, les leçons suivantes peuvent être tirées.

Leçon 1.- Pour une économie comme la nôtre aussi vulnérables aux chocs des prix extérieurs, il faut toujours anticiper en tenant compte de l’évolution de l’économie mondiale. À ce sujet, il faut rappeler que le Cadre d’action intégré du FMI suggère aux pays sous-développés qui pratiquent un régime de change flexible de laisser la monnaie nationale se déprécier en cas de choc exogène afin d’absorber les chocs et de susciter la substitution des biens importés par des biens locaux. Cet argument est théoriquement correct mais il est difficilement défendable dans une économie où les pressions sur le taux de change se traduisent immanquablement par l’augmentation des prix des denrées les plus indispensables pour la majorité des ménages. Dans le cas d’espèce, je voudrais suggérer que les experts congolais ne se limitent pas à observer les cours des matières brutes (cuivre et cobalt), mais qu’ils simulent l’effet de ces évolutions sur le cours de change et sur les termes de l’échange.

Leçon 2.- Une meilleure coordination entre la politique budgétaire et la politique monétaire est indispensable. Le cadre pour cet exercice existe. Il s’agit du Comité de Conjoncture Économique présidé par le Premier ministre. Si cette réunion hebdomadaire est préparée avec minutie avec des cibles des politiques bien précises, elle peut produire de bons résultats. La réunion devrait, entre autres choses, examiner régulièrement le niveau et la composition du budget en devises du Trésor, le stock et les conditions de rémunération des bons BCC, le financement du déficit budgétaire courant, l’affectation des recettes exceptionnelles.

Leçon 3- Nécessité d’un vrai programme d’assainissement budgétaire. Même si la période pré-électorale ne se prête pas bien à des décisions budgétaires courageuses, il faut bien que cette question de la qualité de la dépense soit traitée de manière plus efficace. Dans tous les cas, des actions vigoureuses sont nécessaires sur les dépenses de fonctionnement des institutions (10% des dépenses à fin mai 2023) et des rémunérations. En ce qui concerne les rémunérations, dans l’immédiat, il est possible de normaliser les rémunérations des agents des établissements publics qui dépendent quasi totalement du Trésor, le report de la budgétisation des rémunérations et des frais de fonctionnement des établissements publics créés en cours d’exercice budgétaire, la rationalisation des primes des agents de la fonction publique, la rationalisation des missions de service.

Leçon 4- Optimiser la gestion de la trésorerie de l’État. Il s’agit d’améliorer les prévisions des recettes et des dépenses et ceci passe par le renforcement de la fonction de pilotage de cet exercice hautement technique. C’est la raison d’être de la nouvelle Direction Générale du Trésor et de la Comptabilité Publique (DGTCP), un service public placé sous l'autorité directe du Ministre des Finances avec pour missions d’assurer l'exécution des dépenses et de suivre les recettes recouvrées par les administrations financières, de définir la politique financière de l'État à travers la gestion de la trésorerie et le suivi de l'endettement du pouvoir central, des provinces, des Entités Territoriales Décentralisées et des organismes auxiliaires, et d’assurer la réglementation, la tenue et la centralisation de la comptabilité et des flux financiers du pouvoir central, des provinces et Entités Territoriales Décentralisées ainsi que des organismes auxiliaires. Les animateurs de ce service public ayant été nommés par le Président de la République, il est urgent que la DGTCP assure pleinement ses missions, ce qui permettrait enfin de mettre en œuvre l’une des réforme s les plus attendues, le Compte Unique du Trésor (CUT). La DGTCP et la Direction Générale des Politiques et Programmation Budgétaire (DGPPB) au sein du ministère du Budget sont destinés à devenir les fleurons d’une gestion plus technocratique de l’État congolais. Ce n’est que grâce à une gestion technocratique que l’on pourra insuffler dans la gestion de la trésorerie les principes de précaution, d’anticipation, et de rigueur. La gestion des finances de l’État exige aujourd’hui, plus que jamais, une vraie professionnalisation de la gestion de la trésorerie.

Professeur Daniel Mukoko Samba