Les effets de la pandémie sont particulièrement lourds pour les petites et moyennes entreprises, notamment parce que celles‑ci prédominent dans certains secteurs où les contacts sont fréquents, comme l’hôtellerie, la restauration et les divertissements. Aussi, de nombreux pays avancés risquent de connaître une vague de liquidations qui pourrait détruire des millions d’emplois, éroder le système financier et ébranler une reprise économique déjà fragile. Pour limiter les dégâts, les autorités doivent prendre rapidement de nouvelles mesures.

L’abondance de liquidités octroyées sous forme de prêts, de garanties de crédits et de moratoires sur les dettes a protégé de nombreuses petites et moyennes entreprises du risque immédiat de faillite. Mais cette aide ne saurait être le remède aux problèmes de solvabilité. En accumulant des pertes et en empruntant pour poursuivre leur activité, les entreprises risquent de devenir insolvables, car leurs dettes dépasseront largement leur capacité de remboursement.

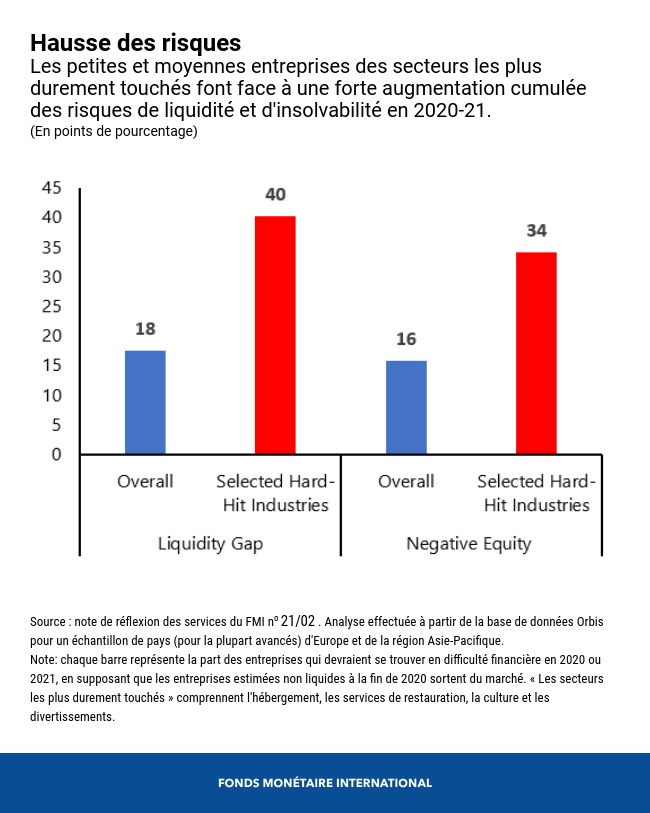

Une nouvelle étude des services du FMI quantifie ce risque d’insolvabilité ; ses conclusions sont préoccupantes. Du fait de la pandémie, la part des petites et moyennes entreprises insolvables devrait passer de 10 à 16 % en 2021 dans 20 pays, pour la plupart avancés, d’Europe et de la région Asie‑Pacifique. Cette augmentation serait d’une ampleur similaire à la hausse des liquidations observée pendant les cinq années qui ont suivi la crise financière mondiale de 2008, mais elle interviendrait sur une période beaucoup plus courte. Les faillites prévues mettent en péril environ 20 millions d’emplois (plus de 10 % des employés des petites et moyennes entreprises), ce qui équivaut plus ou moins au nombre total actuel de chômeurs, dans les pays faisant l’objet de l’étude.

En outre, 18 % des petites et moyennes entreprises pourraient également manquer de liquidités et, partant, être dans l’incapacité d’honorer leurs obligations financières immédiates, ce qui confirme qu’il faut continuer à leur octroyer des liquidités.

Les répercussions sur les banques inquiètent également. L’insolvabilité des petites et moyennes entreprises pourrait déclencher des défaillances et entraîner des pertes considérables, épuisant ainsi les fonds propres des banques. Dans les pays les plus durement touchés, principalement en Europe du Sud, les ratios de fonds propres de base des banques (mesure clef de leur solidité financière) pourraient baisser de plus de 2 points de pourcentage. Les petites banques seraient touchées encore plus fortement, car elles sont souvent spécialisées dans les prêts aux petites entreprises : un quart d’entre elles pourraient subir une baisse de leur ratio de fonds propres d’au moins 3 points de pourcentage, tandis que 10 % pourraient enregistrer une baisse encore plus notable, d’au moins 7 points de pourcentage.

Injections de « quasi »‑fonds propres

Par rapport aux crises précédentes, le soutien public à la solvabilité se justifie davantage. Compte tenu de l’ampleur du problème, le coût des faillites pour la société dépasse de loin le coût pour les débiteurs et créanciers individuels. Par exemple, si une vague de faillites submerge les tribunaux, ces derniers pourraient ne pas réussir à restructurer les entreprises viables et ordonner leur liquidation. Seraient ainsi indument perdus des réseaux de production, du capital humain et des emplois précieux.

En pratique, les pays disposant d’un espace budgétaire suffisant et de mécanismes de transparence et de responsabilisation efficaces pourraient envisager d’injecter des quasi‑fonds propres dans les petites et moyennes entreprises. En effet, plusieurs d’entre eux s’intéressent déjà activement à cette solution, en particulier en Europe. Par exemple, les pouvoirs publics pourraient accorder des « prêts avec participation aux bénéfices », qui constitueraient de nouveaux prêts ou seraient le fruit de la conversion de prêts existants. Toutes les autres créances en cours auraient la préséance sur ces prêts, dont le remboursement pourrait être partiellement indexé sur les bénéfices de l’entreprise. Il est très difficile de cibler les bonnes entreprises, c’est‑à‑dire celles qui sont insolvables en raison de la pandémie mais qui ont un modèle économique viable. C’est pourquoi les pouvoirs publics pourraient envisager de subordonner leur aide à l’injection de capitaux par des investisseurs privés (comme les banques), ce qui permettrait au marché de jouer un rôle majeur dans l’identification des entreprises viables. La France, l’Italie et l’Irlande ont proposé ou adopté des mesures visant à inciter les investisseurs privés à apporter des fonds propres. L’aide pourrait également être échelonnée dans le temps ; de nouvelles tranches ne sont décaissées que lorsque la viabilité des entreprises concernées se confirme.

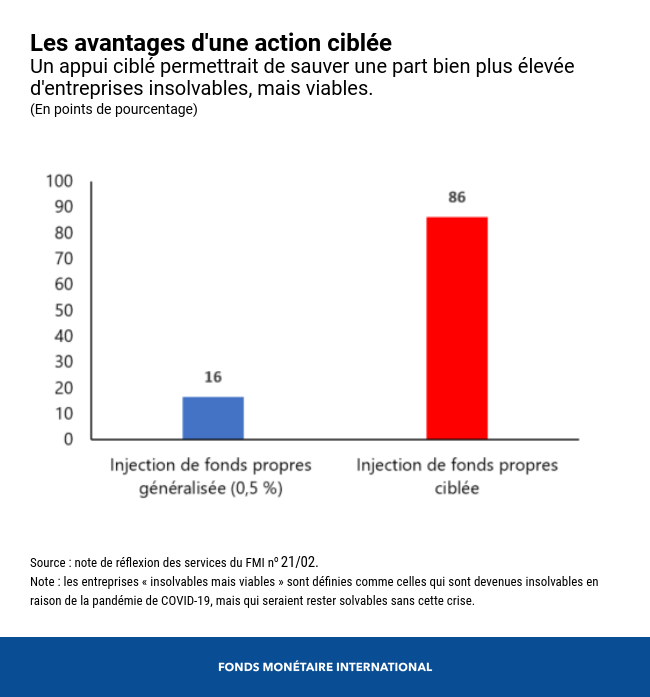

Il serait bien plus utile et efficace d’injecter des quasi‑fonds propres dans certaines entreprises plutôt que d’aider toutes les entreprises. Les injections généralisées profitent à deux types d’entreprises qui ne devraient pas recevoir de soutien à la solvabilité : celles qui n’en ont pas besoin parce qu’elles sont solvables même pendant la crise liée à la pandémie et celles qui auraient été insolvables quoiqu’il arrive et qui sont d’ailleurs également moins productives. Par exemple, un programme de soutien ciblé doté d’un budget d’environ 0,5 % du PIB global des 20 pays à l’examen pourrait permettre à plus de 80 % des bonnes entreprises (viables mais actuellement insolvables) de revenir à un niveau nul de fonds propres nets (définition minimale de la solvabilité). Cette approche produirait un résultat quatre fois supérieur à une stratégie globale de soutien à toutes les petites et moyennes entreprises sans distinction.

Renforcer les régimes d’insolvabilité et les mécanismes de restructuration de la dette

Même si les pouvoirs publics leur octroient des aides, les petites et moyennes entreprises risquent de devenir de plus en plus insolvables. Par conséquent, pour que les régimes d’insolvabilité puissent résister à cette pression supplémentaire, il faudra mettre en place une panoplie d’instruments de gestion de l’insolvabilité et de restructuration de la dette, notamment des mécanismes de restructuration extrajudiciaire spécifiques et de restructuration hybride ainsi que des procédures d’insolvabilité renforcées, comme le redressement simplifié pour les petites entreprises. Étant donné que les liquidations peuvent être excessives même dans le cadre de procédures d’insolvabilité efficaces, les gouvernements pourraient prévoir des incitations financières pour faire pencher la balance en faveur de la restructuration.

Pour assurer une reprise vigoureuse, les autorités des pays avancés doivent remédier aux risques de défaillance des petites et moyennes entreprises. Continuer à octroyer des liquidités, injecter des quasi‑fonds propres et renforcer les mécanismes de restructuration pourraient contribuer largement à la réalisation de cet objectif.

*****

Federico J. Díez est économiste à l’unité des réformes structurelles, qui relève du département des études du FMI. Avant de rejoindre le FMI, il travaillait à la Réserve fédérale de Boston. Ses travaux de recherche portent notamment sur des questions structurelles, la dynamique des entreprises, le pouvoir de marché des entreprises, l’innovation, l’esprit d’entreprise, le commerce international et la macroéconomie internationale. Il est titulaire d’un doctorat en économie de l’Université du Wisconsin à Madison.

Romain Duval est l’un des sous‑directeurs du département des études du FMI, où il dirige le programme consacré aux réformes structurelles. Il travaillait auparavant au département Asie et Pacifique du FMI et, avant de rejoindre l’institution, à l’OCDE. Il est l’auteur de nombreuses publications dans des revues universitaires et de politique économique de premier plan sur des thèmes très divers, notamment l’économie et l’économie politique de la réglementation des marchés du travail et des produits, la croissance économique, la productivité, le commerce, la politique monétaire, les taux de change et l’économie des changements climatiques. Il est titulaire d’un doctorat de l’Université Paris‑I Panthéon Sorbonne.

Nicola Pierri est économiste à la division macrofinance du département des études du FMI. Ses travaux de recherche portent sur les causes et les conséquences de la productivité, l’adoption de technologies et l’hétérogénéité de la qualité des entreprises, des banques et des hôpitaux. Il est titulaire d’un doctorat en économie de l’Université de Stanford.

Chiara Maggi est économiste au département Moyen‑Orient et Asie centrale du FMI, où elle est chargée du Maroc. Avant cela, elle travaillait à l’unité des réformes structurelles, qui relève du département des études du FMI. Ses travaux de recherche portent essentiellement sur les répercussions macroéconomiques des réformes structurelles, la dynamique des entreprises et le pouvoir de marché des entreprises. Elle est titulaire d’un doctorat en économie de l’Université de Northwestern.

FMI.ORG