La pandémie de COVID-19 a pénalisé de manière sans précédent l’activité économique dans les pays émergents. En conséquence, la production de ces pays devrait subir une contraction de 3,3 % en 2020 selon les projections. Dans tous les pays émergents, les banques centrales ont réagi rapidement et avec fermeté en orchestrant leur propre riposte inédite. Pour ce faire, elles ont employé divers moyens d’action et ont, dans une large mesure, contribué à stabiliser les marchés et à préserver leur fonctionnement.

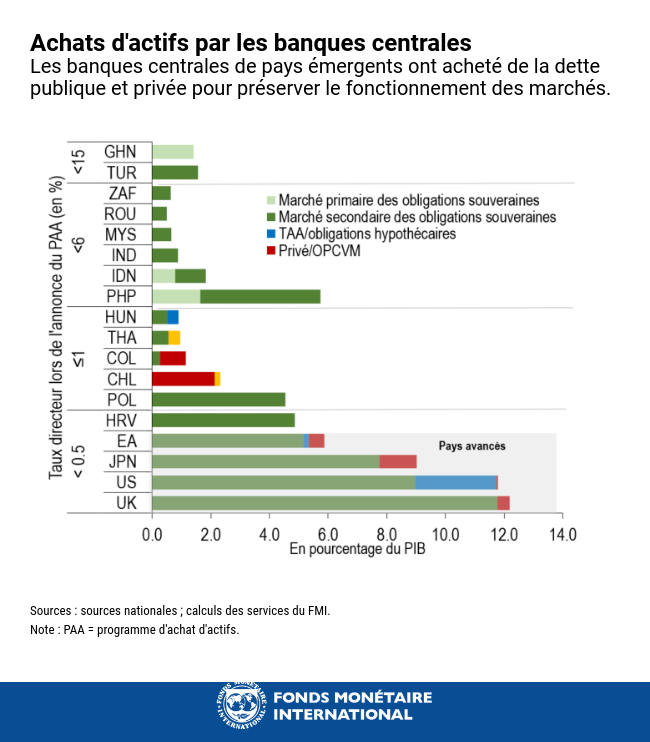

Pratiquement toutes les banques centrales ont baissé leurs taux, la plupart d’entre elles est intervenue sur les marchés des changes et environ la moitié d’entre elles a réduit le ratio de réserves obligatoires des banques, ce qui a permis un apport de liquidités dans le système financier et a assoupli les conditions de crédit. En outre, les banques centrales de quelque 20 pays émergents ont pour la première fois lancé des programmes d’assouplissement quantitatif, officiellement appelés programmes d’achat d’actifs : elles ont acheté de la dette publique et privée afin d’apaiser les tensions et de préserver le fonctionnement des marchés. D’après notre récente analyse dans le Rapport sur la stabilité financière dans le monde, ces programmes d’achat d’actifs se sont en général révélés efficaces, notamment en contribuant à stabiliser les marchés financiers locaux.

L’assouplissement quantitatif : une première pour les pays émergents

Les raisons pour lesquelles les banques centrales ont opté pour l’assouplissement quantitatif varient d’un pays émergent à l’autre. Comme le montre le graphique ci-dessous, les motivations de ces achats d’actifs peuvent être classées dans trois catégories principales. Premièrement, les banques centrales dont les taux directeurs sont nettement supérieurs à zéro ont eu tendance à procéder à des achats d’actifs pour améliorer le fonctionnement des marchés obligataires (Afrique du Sud, Inde, Philippines). Deuxièmement, celles dont les taux directeurs sont plus proches du « plancher à zéro » (Chili, Hongrie, Pologne) ont en partie adopté une stratégie comparable à celle des banques centrales des pays avancés : l’assouplissement quantitatif a servi à détendre les conditions financières et à renforcer la relance monétaire, mais aussi à atteindre des objectifs de fonctionnement des marchés et de liquidité. Troisièmement, certaines banques centrales ont clairement indiqué que l’un de leurs buts était d’apaiser temporairement les tensions sur les financements publics dans le contexte de la pandémie (Ghana, Guatemala, Indonésie et Philippines).

Les achats d’actifs ont-ils porté leurs fruits ?

Après pratiquement six mois d’assouplissement quantitatif dans les faits, il ressort de notre analyse que ces achats ont eu une incidence généralement positive sur les marchés financiers locaux. Fait important, cela s’est vérifié même en tenant compte des baisses des taux directeurs, du volume élevé d’achats d’actifs supplémentaires effectués par la Réserve fédérale et du regain sensible d’appétence pour le risque à l’échelle mondiale. Les achats d’actifs par les banques centrales des pays émergents ont en particulier permis de réduire les rendements des obligations publiques sans que les monnaies locales ne se déprécient en parallèle. Ils ont aussi progressivement contribué à apaiser les tensions sur les marchés locaux.

Une panoplie d’instruments plus étoffée

Au-delà de l’actuelle pandémie, le bilan positif des achats d’actifs pourrait inciter les banques centrales de davantage de pays émergents à faire des mesures non conventionnelles de politique monétaire une composante essentielle de leur panoplie d’instruments, surtout lorsque leur marge d’action dans le cadre de la politique conventionnelle est restreinte. Les achats d’actifs peuvent convenir à certaines banques centrales, en fonction de leur capacité à les réaliser avec succès et de l’état du marché. Toutefois, les dirigeants devraient se pencher sur les avantages et sur les gros inconvénients potentiels de l’assouplissement quantitatif. Dans l’hypothèse d’un recours régulier aux achats d’actifs à l’avenir, surtout s’ils sont massifs et illimités, plusieurs risques pourraient survenir : la crédibilité des institutions et banques centrales pourrait être fragilisée ; les pressions sur les sorties de capitaux pourraient s’accentuer, surtout dans les pays dont les paramètres fondamentaux sont moins solides ; et les investisseurs pourraient redouter une domination de la politique budgétaire. Ces risques doivent être évalués avant que les banques centrales ne commencent à changer la nature de leurs politiques et leur mise en œuvre.

Davantage d’efforts à fournir

En résumé, les programmes d’achat d’actifs des pays émergents peuvent être utiles, mais une évaluation plus poussée s’imposera à mesure que davantage de données sur leur efficacité seront disponibles, surtout si ces achats se poursuivent.

Quelques enseignements peuvent déjà être tirés. Les achats d’actifs semblent être plus efficaces lorsqu’ils s’inscrivent dans le cadre d’un éventail plus large de mesures macroéconomiques. La transparence et une communication limpide sont indispensables pour minimiser les risques que font peser les achats d’actifs sur la crédibilité des banques centrales, en particulier dans les pays dotés d’institutions plus fragiles. Dans la plupart des cas, la durée et l’ampleur des programmes d’achat d’actifs devraient être limitées et ceux-ci devraient être liés à des objectifs bien définis. Enfin, les achats devraient de préférence être effectués sur les marchés secondaires. En effet, les achats sur le marché primaire ou à des taux inférieurs à ceux du marché peuvent perturber le processus de détermination du juste prix des obligations et faire craindre que les banques centrales sacrifient leur mission de stabilité des prix afin de financer les pouvoirs publics (domination de la politique budgétaire).

*****

Dimitris Drakopoulos est expert du secteur financier au sein du département des marchés monétaires et de capitaux du FMI.

Rohit Goel est expert du secteur financier au sein du département des marchés monétaires et de capitaux du FMI. Il contribue à l’établissement du Rapport sur la stabilité financière dans le monde (chapitre 1) et fait partie de l’équipe du FMI chargée de la surveillance des marchés. Il étudie de manière approfondie les risques qui pèsent sur la stabilité financière dans les pays émergents, l’évolution de la liquidité des marchés et la modélisation quantitative dans toutes les catégories d’actifs. Ses travaux antérieurs ont aussi porté sur la stabilité des entreprises aux États-Unis et sur l’analyse des banques dans le monde. Avant de rejoindre le FMI, M. Goel a été vice-président adjoint et analyste chez Barclays Asia Equities pendant quatre ans. Il est titulaire d’une licence d’informatique de l’Indian Institute of Technology à New Delhi et d’un MBA de l’Indian Institute of Management à Bangalore. Il est aussi analyste financier agréé (CFA) et a obtenu les certifications CAIA et FRM.

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal au sein de la division des affaires monétaires du Conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a exercé les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il est titulaire d’un doctorat en économie de l’Université de New York.

Evan Papageorgiou est chef adjoint de la division surveillance et analyse des marchés mondiaux au sein du département des marchés monétaires et de capitaux du FMI. Il participe à la rédaction du Rapport sur la stabilité financière dans le monde en traitant les questions relatives aux pays émergents, au risque de crédit souverain, aux marchés des valeurs à revenu fixe et à la finance durable. Auparavant, il travaillait dans l’unité des pays nordiques du département Europe du FMI, où il a écrit sur les politiques macroprudentielles, l’épargne des ménages et le secteur extérieur. Avant de rejoindre le FMI, M. Papageorgiou a été analyste chargé des valeurs à revenu fixe à New York et à Londres, où il s’occupait principalement des taux locaux et des taux de change des marchés émergents. Il est titulaire d’un doctorat en recherche opérationnelle et ingénierie financière de l’Université de Princeton.

FMI.ORG