Par Giorgia Albertin, Dan Devlin et Boriana Yontcheva

Les pays d’Afrique subsaharienne devront prendre des mesures ciblées afin de restreindre le transfert des bénéfices dans le secteur minier et d’éviter des pertes considérables de recettes fiscales.

D’après les estimations, l’Afrique subsaharienne possède 30 % des réserves minières mondiales, ce qui représente une grande chance pour la région. Malgré le niveau élevé d’investissement privé dans ce secteur névralgique, une nouvelle étude permet de constater que bon nombre d’entreprises multinationales évitent de payer leurs impôts.

Pour se faire une idée de l’ampleur des investissements des entreprises dans le secteur minier de cette région, prenons le cas de la Guinée. Une multinationale a investi cinq fois plus dans une seule mine de bauxite du pays (en pourcentage du PIB) que ce que l’État a consacré à l’investissement public depuis 2018.

Une nouvelle étude des services du FMI montre que les pays de l’Afrique subsaharienne, qui subissent actuellement une énorme pression pour augmenter les dépenses publiques en riposte à la pandémie, perdent chaque année des recettes d’impôt sur les sociétés d’un montant de 450 à 730 millions de dollars par an, à cause du transfert de bénéfices par les entreprises multinationales du secteur minier. Des mesures ciblées visant à réduire l’évasion fiscale pourraient permettre aux pouvoirs publics de récupérer une partie de ces recettes fiscales dont ils ont désespérément besoin pour stimuler la reprise et atteindre les objectifs de développement durable.

Notre analyse s’inscrit dans le contexte des efforts que la communauté internationale déploie pour faire face à la concurrence fiscale et au transfert des bénéfices des entreprises multinationales, pratiques qui exercent une pression sans précédent sur la fiscalité internationale des entreprises. À cet égard, 136 pays, dont 20 d’Afrique subsaharienne, ont adopté le mois dernier un taux d’imposition effectif minimal sur les sociétés de 15 % qui entrera en vigueur 2023.

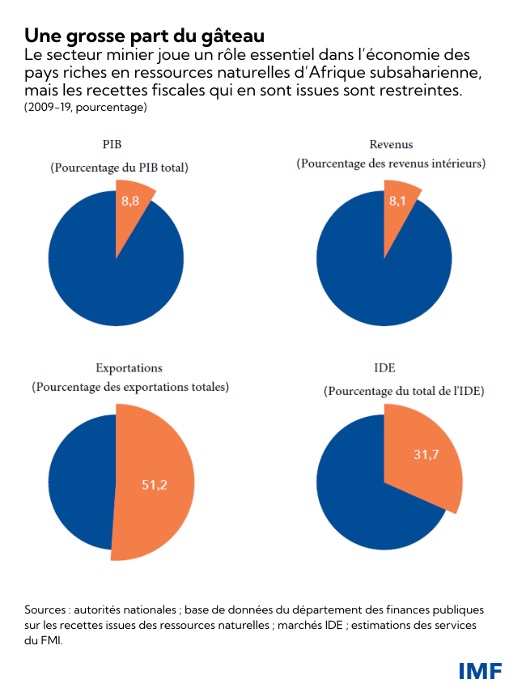

L’importance des industries extractives pour les économies de la région est évidente. Le secteur minier contribue à environ 10 % du PIB des 15 pays d’Afrique subsaharienne riches en ressources naturelles. Dans la plupart de ces pays, les exportations des industries extractives représentent 50 % du total des exportations en moyenne et constituent la principale source d’investissement direct étranger.

Cependant, pour les 15 pays riches en ressources naturelles de la région, les recettes tirées de l’exploitation minière représentent seulement 2 % du PIB en moyenne. Ce niveau de recettes soulève des préoccupations, car il ne représente pas une « juste » répartition des bénéfices.

- Il ressort de nos travaux que les recettes sont réduites de deux manières. Premièrement, les pays essaient d’attirer les investisseurs en abaissant les impôts, ce qui alimente une concurrence fiscale régionale malsaine. Deuxièmement, le transfert international de bénéfices par les entreprises multinationales amoindrit l’assiette fiscale des pays producteurs.

Un régime fiscal efficace

La plupart des pays africains imposent les industries extractives au moyen d’une combinaison de redevances, d’impôt sur les sociétés et, parfois, de participation sans contrôle à des projets afin de percevoir des dividendes sur les bénéfices de l’entreprise.

La structure du régime fiscal appliqué aux industries extractives de la région influe directement sur la tendance et l’ampleur des recettes tirées de l’exploitation minière. En outre, face à la concurrence pour attirer des investisseurs et dans l’espoir de stimuler le développement économique, les pouvoirs publics ont réduit les taux d’impôt sur les sociétés dans bon nombre de secteurs, dont celui des industries extractives.

Notre étude souligne que, sur les 15 pays d’Afrique subsaharienne riches en ressources naturelles, seuls trois ont une législation fiscale qui prévoit de plus faibles taux d’impôt sur les sociétés minières, et six pays imposent plus fortement l’activité minière. Or, la pratique qui consiste à négocier au rabais les taux d’impôt sur les sociétés dans les contrats relatifs à des projets miniers spécifiques est généralisée. Neuf pays au moins ont réduit leur taux d’impôt sur les sociétés comme mesure ponctuelle d’incitation des investisseurs dans au moins un contrat d’exploitation des ressources naturelles. Cela a eu pour effet d’abaisser le taux d’imposition effectif des sociétés dans le secteur minier, par rapport aux taux statutaires.

Tours de passe-passe

Notre étude constate également que le transfert international des bénéfices a des effets désastreux sur la perception des recettes. Les multinationales mettent à profit leur portée mondiale pour réduire leurs obligations fiscales dans les territoires où la fiscalité est élevée en transférant leurs bénéfices vers des pays à faible imposition. L’un des exemples est le recours à un prêt portant intérêt entre différentes entités au sein d’une entreprise multinationale. Celle-ci sollicite alors une déduction des charges d’intérêt du prêt dans le pays où l’impôt est élevé (en Afrique), tandis qu’elle déclare le revenu des intérêts dans un pays où l’impôt est faible. Parmi les exemples figurent également la sous-valorisation des minerais ou le recours à des sous-traitants pour déplacer les bénéfices vers un autre pays.

D’après notre analyse des données de paiement, des rapports de l’Initiative pour la transparence des industries extractives, d’un ensemble interne de données du FMI sur les recettes tirées des ressources naturelles et des informations financières de plus de 600 entreprises multinationales, une augmentation d’un point de pourcentage du différentiel de taux d’impôt sur les sociétés entre le pays producteur (à la fiscalité plus élevée) et les autres pays en moyenne (à la fiscalité plus faible) se traduit par une diminution de 3,5 % des bénéfices déclarés dans le secteur minier.

Sur la base de cette analyse, nous estimons que les pays africains essuient une perte d’impôt sur les sociétés estimée entre 450 et 730 millions de dollars par an en moyenne, du fait de l’évasion fiscale des entreprises multinationales.

Stopper l’hémorragie

Des mesures ciblées peuvent aider les pays à réduire l’évasion fiscale dans le secteur minier et à accroître leurs recettes fiscales. Une action concertée pour fermer les circuits de transferts des bénéfices pourrait porter ses fruits. Il est notamment recommandé de renforcer et de simplifier la protection en matière de prix de transfert, de restreindre les déductions d’intérêts, d’améliorer les pratiques entourant les conventions fiscales, de limiter les incitations fiscales et d’améliorer les pratiques de négociation des investissements. Notre étude a constaté qu’imposer des limites sur les intérêts diminuait de moitié l’efficacité de l’affectation des bénéfices par les entreprises multinationales en réaction aux taux d’imposition internationaux différenciés.

Certains pays font déjà des progrès dans la lutte contre le transfert des bénéfices dans le secteur minier. Dans son nouveau régime fiscal, la Sierra Leone abandonne la négociation de la fiscalité par mine. La Guinée, le Libéria et le Mali ont renforcé leur protection en matière de prix de transfert. L’Afrique du Sud et le Nigéria ont fixé des limites sur les déductions d’intérêt. Neuf des 15 pays riches en ressources naturelles appliquent un impôt minimum de remplacement qui leur garantit au moins un certain seuil d’impôt sur les sociétés chaque année. Le Kenya a ajouté une disposition contre le chalandage fiscal à sa politique relative aux conventions fiscales.

Ces mesures augurent d’une augmentation des recettes tirées des industries extractives en Afrique subsaharienne. Il est probable que l’impôt minimal mondial atténue le transfert des bénéfices et réduise les pressions liées à la concurrence fiscale. Une préparation minutieuse et le renforcement des capacités sont indispensables pour améliorer la politique fiscale et combattre l’évasion fiscale. Cela nécessite du temps, des ressources et de la volonté politique, mais l’évolution récente de la fiscalité internationale montre que le changement est possible.

*****

Giorgia Albertin est cheffe adjointe de la division Afrique australe II du département Afrique du FMI et cheffe de mission pour la Namibie et Eswatini. Elle a longuement travaillé sur les pays émergents, les pays à faible revenu et les pays fragiles. Précédemment, elle était cheffe de mission pour la Guinée et représentante résidente du FMI en Tunisie. Par ailleurs, elle a occupé plusieurs postes au sein du département Moyen-Orient et Asie centrale et du département de la stratégie, des politiques et de l’évaluation du FMI.

Dan Devlin est un membre du département des finances publiques du FMI, où il se spécialise dans la politique fiscale, avec un intérêt particulier pour les industries extractives. Au FMI, ses travaux portent sur les conseils de politique fiscale destinés aux pays en développement et la modélisation des projets d’exploitation des ressources naturelles. Avant d’intégrer le FMI en 2018, Dan était l’économiste principal chargé de la fiscalité des ressources naturelles à l’OCDE ; il fournissait des orientations et réalisait des analyses en faveur des pays en développement sur le transfert des bénéfices, la fiscalité et les mines, notamment en tant qu’expert au sein du groupe Inspecteur des impôts sans frontières.

Boriana Yontcheva est cheffe adjointe de la division études régionales du département Afrique du FMI et cheffe de mission pour les Seychelles. Précédemment, elle était cheffe de mission pour le Mali. Entre 2012 et 2015, elle a été représentante résidente du FMI au Cameroun. Depuis son arrivée au FMI, elle a travaillé sur de nombreux pays avancés, émergents et à faible revenu. Elle est titulaire d’une maîtrise de l’Université de Manchester et d’un doctorat de l’Université d’Aix-Marseille. Ses domaines de recherche sont notamment l’efficacité de l’aide au développement, le développement financier et l’inclusion financière, les questions budgétaires et les inégalités.

FMI.ORG