Les fonds d’investissement durables doivent changer d’échelle pour faciliter une transition réussie vers une économie verte

Le passage à des émissions nettes nulles de gaz à effet de serre nécessite des changements sans précédent au niveau des entreprises et des États, ainsi qu’un surcroît d’investissements à hauteur de 20 000 milliards de dollars sur les deux prochaines décennies. Il faudra prendre des mesures budgétaires décisives pour faciliter la transition verte, et adopter en complément un vaste ensemble de politiques réglementaires et financières.

Le secteur mondial des fonds d’investissement, qui pèse 50 000 milliards de dollars, et en particulier les fonds durables, peuvent jouer un rôle essentiel dans le financement de la transition vers une économie plus verte, et permettre d’éviter les effets les plus graves du changement climatique, comme le montrent nos récentes analyses publiées dans le Rapport sur la stabilité financière dans le monde du FMI.

Les fonds durables se distinguent des fonds ordinaires dans la mesure où leur recherche de rentabilité s’accompagne d’objectifs de durabilité. Au sein de cette vaste catégorie, certains fonds poursuivent des objectifs spécifiquement environnementaux, et une autre sous-catégorie se consacre explicitement à l’atténuation du changement climatique.

Gérance climatique et financement des entreprises

Le rôle positif de ces fonds est directement lié à leur capacité à influencer le secteur privé. La gérance, qui passe par des relations directes avec les entreprises et le vote par procuration, permet aux fonds d’investissement d’influer sur les pratiques des entreprises en matière de développement durable. Ainsi, en début d’année, des investisseurs militants ont pris de cours les secteurs de l’investissement et de l’énergie en obtenant des sièges au conseil d’administration d’Exxon Mobil dans le but de faire évoluer la stratégie de l’entreprise en matière de climat.

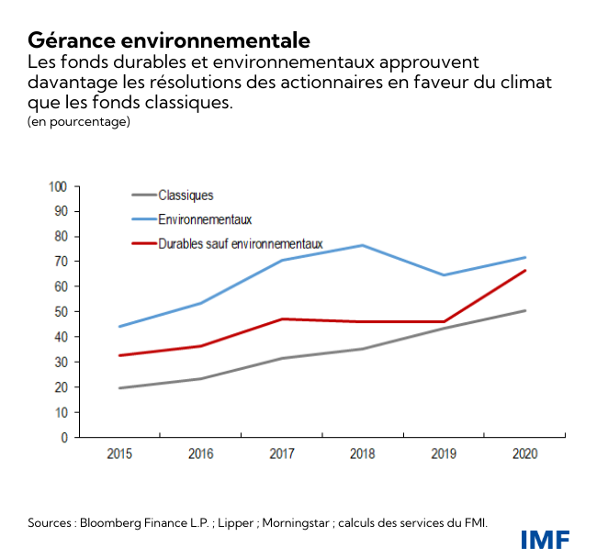

La dernière édition du Rapport sur la stabilité financière dans le monde montre que les fonds d’investissement ont de plus en plus recours au vote par procuration pour influer sur les décisions des entreprises en matière climatique. Les fonds d’investissement classiques ont voté pour près de 50 % des résolutions des actionnaires en faveur du climat en 2020, contre seulement 20 % en 2015. Les fonds durables ont fait encore mieux, en approuvant 60 % de ces résolutions, et les fonds environnementaux se sont même approchés des 70 %.

En outre, étant donné la popularité grandissante de l’investissement dans des fonds durables, les entreprises les mieux notées sur le plan de la durabilité ont davantage de capitaux à leur disposition, ce qui leur permet d’émettre davantage d’obligations et d’actions.

Toujours pas suffisant

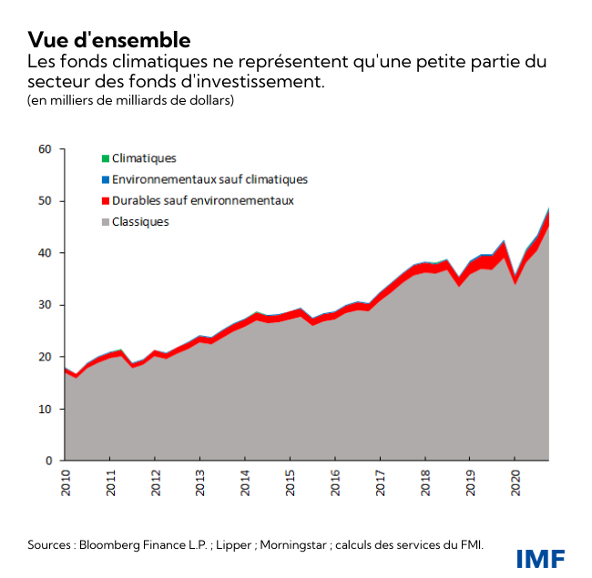

Cependant, même s’il est de plus en plus courant que les stratégies d’investissement intègrent la dimension de la durabilité, les fonds durables ne forment pour le moment qu’une petite partie du paysage des fonds d’investissement. Fin 2020, les fonds étiquetés durables pesaient environ 3 600 milliards de dollars, soit seulement 7 % du secteur global des fonds d’investissement. Les fonds à vocation climatique, pour leur part, comptent pour à peine 130 milliards de dollars de ce total.

Néanmoins, une tendance se dessine en faveur des fonds durables, dont la croissance est plus forte que celles des fonds d’investissement classiques. Les flux nets vers les fonds durables ont nettement augmenté en 2020, et les fonds climatiques ont connu une croissance extrêmement rapide, avec une augmentation fulgurante de 48 % des actifs gérés.

Stimuler la croissance des fonds durables et climatiques

Dans ces conditions, que peuvent faire les décideurs pour aider le secteur des fonds d’investissement durables à gagner en influence ?

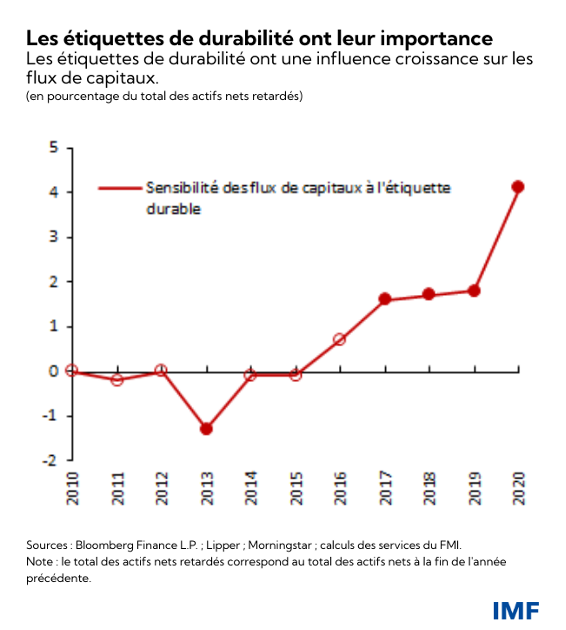

Ils doivent tout d’abord renforcer l’architecture mondiale d’information sur les questions climatiques (données, publication d’informations et classifications de finance durable), à la fois pour les sociétés et les fonds d’investissement. Ainsi, une meilleure classification des fonds, reposant sur une compréhension et un usage uniformes des étiquettes et des taxonomies qui leur sont appliquées, permet de résumer la stratégie d’investissement d’un fonds précis ainsi que son approche d’ensemble en matière de relation avec les entreprises et de gérance climatique. Comme le montre notre analyse, l’étiquetage des fonds a une influence croissante sur les flux de capitaux, en particulier dans le segment de détail du marché.

Le FMI s’est associé à la Banque mondiale et à l’OCDE dans le but de définir les principes de ces systèmes de classification, afin d’harmoniser les approches existantes et de favoriser la mise en place de marchés de la finance durable.

Deuxièmement, il convient de mettre en œuvre une surveillance réglementaire adaptée pour empêcher l’écoblanchiment, pour veiller à ce que les étiquettes données aux fonds correspondent bien à leurs objectifs d’investissement. Cela permettra d’inspirer confiance aux marchés et de promouvoir davantage les flux de capitaux vers les fonds durables.

Troisièmement, une fois que ces éléments auront été mis en place, il importera de se doter d’outils permettant d’orienter l’épargne vers les fonds qui participent à la transition verte. Il serait possible, par exemple, d’accorder un traitement fiscal préférentiel aux produits d’épargne (retraite ou assurance-vie) proposés par les fonds climatiques, afin de compléter d’autres mesures d’atténuation du changement climatique, comme la mise en place de taxes sur le carbone.

Par Fabio Natalucci, Felix Suntheim et Jérôme Vandenbussche

* * * * *

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal à la division des affaires monétaires du Conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a rempli les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il a obtenu son doctorat en économie à l’université de New York.

Felix Suntheim est expert du secteur financier à la division analyse de la stabilité financière mondiale au sein du département des marchés monétaires et de capitaux du FMI. Il a travaillé auparavant à la direction économique de l'instance de règlementation financière (Financial Conduct Authority) du Royaume-Uni. Ses travaux de recherche portent principalement sur l’étude empirique du financement des entreprises et l'intermédiation financière. M. Suntheim est titulaire d'un doctorat en finance de l'université Bocconi (Italie) et d'un diplôme en économie de l'université de Bonn (Allemagne).

Jérôme Vandenbussche est chef de division adjoint au département des marchés monétaires et de capitaux du FMI. Il a intégré le FMI en 2004 et a précédemment occupé des fonctions dans différents départements de l’institution, dont le département Europe où il faisait récemment partie de l’équipe chargée de l’Allemagne. Il est titulaire d’un doctorat en économie de l’Université Harvard.

FMI.ORG